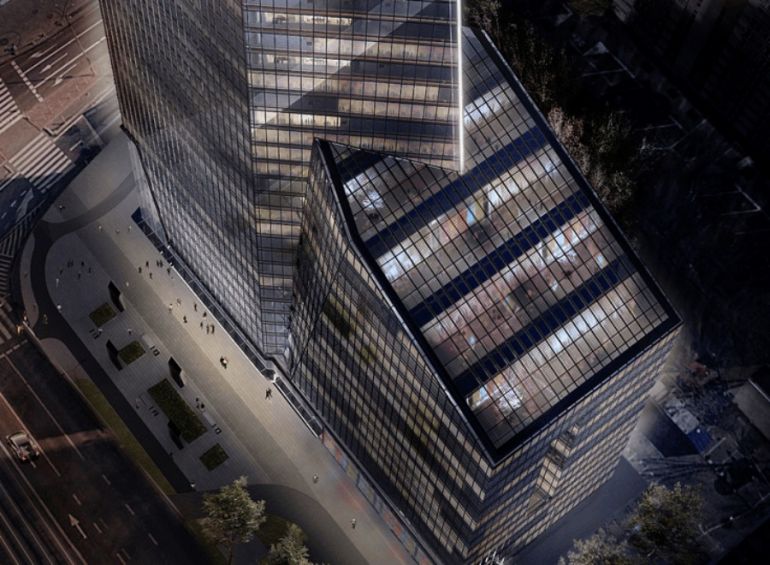

W komunikacie spółki czytamy, że celem zawarcia umowy opcji jest ograniczenie ryzyka inwestycyjnego spółki związanego z budową i komercjalizacją biurowca Q22, powstającego w Warszawie na działce przy zbiegu al. Jana Pawła II. Gwarantem procesu inwestycyjnego jest Michał Sołowow.

Na podstawie podpisanego porozumienia Echo Investment uzyskało uprawnienie sprzedaży udziałów w spółce Projekt Echo – 70 sp. z o.o., która jest podmiotem od niego zależnym i właścicielem Q22. W umowie Columbus zobowiązał się m.in. do tego, że w wypadku gdyby Echo nie było w stanie zaciągnąć części finansowania od podmiotów trzecich z przyczyn niezależnych, zostanie mu udzielona pożyczka w wysokości 60 proc. brakującego finansowania.

Echo Investment jest uprawnione do skorzystania z prawa opcji w ciągu pół roku od chwili otrzymania pozwolenia na użytkowanie biurowca. Cena sprzedaży udziałów w przypadku skorzystania z prawa opcji będzie równa kapitałom własnym wniesionym do Echo-70, powiększonym o uzgodnione w umowie oprocentowanie, pomniejszonym o niektóre koszty związane z inwestycją w projekt. W wypadku nieskorzystania z prawa opcji przez spółkę, Columbus uzyska uprawnienie do otrzymania udziału w hipotetycznym zysku spółki.

Szczegóły zawartego porozumienia dostępne są w komunikacie Echo Investment.